Como arquivar CRA Formulário T2125

- 1313

- 128

- Daryl Bergnaum Jr.

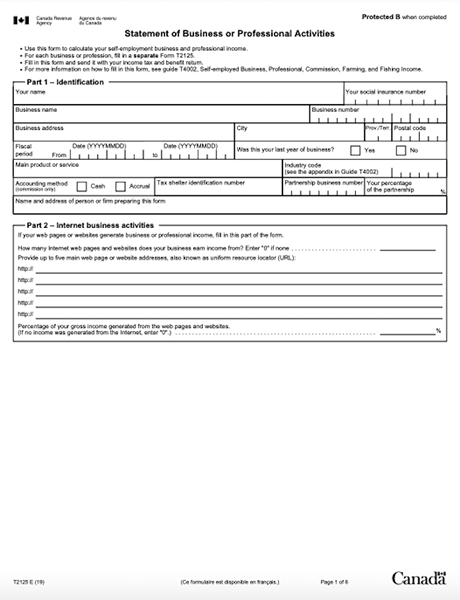

O Formulário T2125 é um formulário tributário canadense que os contribuintes autônomos devem usar para relatar seus negócios e renda profissional. Ele deve ser arquivado no Formulário T1 para sua declaração anual de imposto de renda pessoal.

A maioria dos proprietários exclusivos, e até algumas parcerias, deve relatar receita autônoma à Associação de Receita Candiana (CRA) no Formulário T2125. Aprenda a determinar se você é responsável por preencher este formulário, juntamente com como, onde e quando arquivar.

O que é CRA FORM T2125?

Os contribuintes canadenses devem relatar autônomo ou renda profissional ao CRA, juntamente com qualquer renda obtida por emprego regular. Embora você denuncie isso no seu formulário de imposto de renda T1, você precisa calculá -lo usando o Formulário T2125 e incluir isso com sua declaração de imposto.

Quem usa CRA Form T2125?

Qualquer pessoa autônoma-mesmo aqueles que obtêm outra renda por meio de emprego regular e Formulário de imposto de arquivo T2125 com seu formulário T1 a cada ano. Portanto, se você estiver operando uma propriedade exclusiva ou uma parceria não incorporada, parceria geral ou parceria de responsabilidade limitada (qualquer um dos quais com menos de cinco membros), você precisa concluir o Formulário T2125 ao preencher sua declaração de imposto de renda canadense.

Se você trabalha por conta própria, normalmente receberá o Formulário T4A de qualquer cliente ou outras empresas que tenham pago por seus serviços durante o ano anterior. Esses formulários terão sua renda por conta própria e você os usará para preencher o formulário T2125.

Não confie apenas no Formulário T4A dos clientes para preencher seu formulário T2125. Os clientes podem esquecer de enviar um, e os consumidores para quem você vendeu diretamente não enviará um, também. Mantenha registros precisos para que você possa ter certeza de que está relatando toda a sua renda de negócios.

Mesmo se você não registrou um negócio, ainda precisará preencher o Formulário T2125 ao concluir sua declaração de imposto de renda do T1 T1 se tiver alguma receita comercial-e isso inclui receita obtida com vendas fora do Canadá.

Além dos pagamentos monetários recebidos pelo seu trabalho ou pelos bens ou serviços que você fornece, a receita comercial também inclui pagamentos ou pagamentos de troca recebidos em formas alternativas de moeda, como o Bitcoin.

Por exemplo, suponha que você seja um pintor e concorda em pintar o escritório de um massoterapeuta em troca de tratamentos de massagem. Se você normalmente teria cobrado US $ 1.000 pelo trabalho e o massoterapeuta fornece serviços avaliados em US $ 1.000 em troca, então você deve incluir os US $ 1.000 em sua receita de negócios. O valor dos serviços de pintura que você fornece é o mesmo que seria se você recebesse dinheiro para o serviço.

Observe que o serviço de troca também é avaliado da mesma maneira de uma perspectiva de despesa-o massoterapeuta pode reivindicar US $ 1.000 em despesas na forma de reparos em suas instalações de negócios, e você poderá reivindicar US $ 1.000 em despesas médicas.

A renda por conta própria obtida por operações agrícolas ou de pesca não deve ser relatada com o Formulário 2125. Use o Formulário T2042 para renda agrícola e T2121 para a renda de pesca.

Onde obter o formulário T2125

Você pode encontrar o Formulário T2125 on -line no site do CRA, onde você pode imprimi -lo para preencher e FIE. Você também deve ser capaz de obtê -lo de qualquer profissional tributário. Software de arquivamento de impostos, como o TurboTax, também incluirá o formulário automaticamente.

Como preencher e ler o formulário CRA T2125

O formulário T2125 foi projetado para levá-lo ao processo de calcular sua receita de negócios "verdadeira"-ou seja, o que resta quando você tirou suas despesas comerciais do valor original que você fez. Observe que, se você estiver envolvido em várias atividades comerciais diferentes, tem mais de um negócio ou a renda comercial e profissional, precisará preencher um formulário separado T2125 para cada.

Durante todo o formulário, se algo não se aplicar a você, deixe -o em branco.

Renda comercial e profissional

Na página 2 do formulário, você inserirá sua receita de negócios bruta na linha apropriada na caixa de renda dos negócios ou na caixa de renda profissional, incluindo GST/HST coletado ou colecionável. Então, se sua empresa coletar GST/HST (i.e., você não é um pequeno fornecedor), siga as instruções sobre o formulário referente a GST/HST e adicione a quantidade de GST/HST às suas vendas ou taxas brutas para calcular suas vendas brutas ajustadas ou taxas profissionais ajustadas. Siga as instruções na Parte 3 do seu formulário para encontrar sua receita comercial total para cada formulário T2125.

Adicione suas despesas comerciais

Nas partes 3D e 4, você contém suas despesas comerciais relevantes, incluindo quaisquer despesas de uso comercial, se aplicável. Despesas de refeições e entretenimento, salários, licenças comerciais-as despesas comerciais incorridas.

Despesas como estoque, custos salariais e subcontratos são inseridos na parte 3D, custo dos bens vendidos e lucro bruto. Todas as outras despesas são inseridas na Parte 4 nas linhas apropriadas.

Lembre -se de que você só pode reivindicar a parte dos negócios de quaisquer despesas que você está incluindo no seu T2125.

Para revelar o resultado final

Depois que todas as suas despesas forem computadas, você deduzirá o total da sua receita total de negócios e o registro do lucro ou perda resultante do CRA Formulário T2125 na caixa apropriada no seu formulário T1, dependendo de serem negócios, profissionais ou comissão renda.

Se você estiver envolvido em uma parceria, o T2125 também é onde você registrará os nomes de seus parceiros, suas porcentagens (s) da parceria e sua participação (s) de receita líquida ou perda.

Há uma seção separada de subsídio de custo de capital no formulário para calcular as porcentagens adequadas que você pode reduzir a cada ano para ativos como propriedade e equipamento que sua empresa adquiriu e uma seção separada para despesas com veículos a motor se você estiver usando um veículo para fins comerciais.

Se você não teve receita comercial durante o ano fiscal, ainda pode reivindicar suas despesas comerciais. No entanto, talvez você não queira reivindicar esse ano em particular para maximizar o benefício fiscal.

Pode formar T2125 ser e-penteado?

Você pode registrar o formulário T2125 on -line através do Netfile ou ter um arquivo de preparador de impostos para você através do serviço Efile do CRA. É devido quando você arquiva seu formulário T1, que geralmente é devido em 30 de abril de cada ano. No entanto, aqueles com renda comercial têm até 15 de junho para arquivar, desde que ainda paguem seus impostos até o prazo de 30 de abril.Em 2020, essas datas foram alteradas para 1 de junho para arquivamento e 30 de setembro para pagamentos.

Onde enviar o formulário T2125

O escritório de arquivamento para o seu formulário T1 e T2125 varia dependendo de onde você mora no Canadá. Veja o site do CRA para determinar para onde você deve enviar seus formulários se decidir arquivar por e -mail.

Como arquivar o formulário T2125

Depois de concluir o formulário CRA T2125, use -o para registrar informações relevantes no formulário T1, conforme instruído no formulário. Você deve enviar os formulários, juntamente com qualquer pagamento e outra documentação necessária, para o cargo de impostos ou arquivo apropriado online.

Takeaways -chave

- O CRA Form T2125 é um formulário que os contribuintes canadenses usam para relatar a receita comercial e profissional ao registrar suas declarações fiscais.

- O formulário ajuda você a calcular seu lucro líquido ou perda de atividades comerciais, que você relata no Formulário T1 para o seu imposto de renda pessoal.

- Qualquer indivíduo autônomo e muitos membros de parcerias com menos de cinco membros devem arquivar o formulário T2125.

- Os contribuintes que devem incluir o Formulário T2125 devem incluí -lo com o T1 quando registrarem seus impostos, que normalmente chegam a 30 de abril no Canadá.